I servizi finanziari sono un settore dinamico, che contribuisce 21,2 per cento al prodotto interno lordo (PIL) degli Stati Uniti a partire dal 3° trimestre 2021. Tuttavia, il settore si trova ad affrontare una crescente interruzione da parte di start-up fintech ben finanziate, e una base di consumatori guidata meno dalla fedeltà che dalla qualità del rapporto con i loro fornitori di servizi finanziari. La pressione è forte per catturare e mantenere i clienti.

Valori aggiunti per industria: I servizi finanziari contribuiscono per l'8,5% al PIL degli Stati Uniti

Infatti, secondo il McKinsey & Company Next in Personalization 2021 Report, mentre il 71% dei consumatori si aspetta che le aziende forniscano interazioni personalizzate, il 76% si sente frustrato quando questo non accade. Ma ci sono buone notizie. Secondo lo stesso rapporto, le aziende che eccellono nel dimostrare l'intimità del cliente generano tassi di crescita dei ricavi più veloci dei loro pari. Inoltre, le aziende che crescono più velocemente guidano il 40% in più delle loro entrate dalla personalizzazione rispetto alle loro controparti a crescita più lenta.

Chiaramente, essere in grado di discernere e abbinare gli interessi dei consumatori con le esperienze del marchio è un cambiamento di gioco sia per acquisire che per mantenere i clienti. Ma per raggiungere questo obiettivo, avete bisogno di dati che possano illuminare il contesto e rivelare intuizioni specifiche e attivabili che aiutino i marketer a identificare le opportunità di personalizzazione e a convertire gli acquirenti online in clienti.

I dati comportamentali e di interesse identificano e valutano il contesto del consumatore in tempo reale

Spesso i marketer si basano su sondaggi point-in-time e punteggi NPS. O i dati delle interazioni passate, dei feedback e degli acquisti. È tutto utile, ma solo fino a un certo punto. Poiché è tutto nel passato, è impossibile sapere a cosa sono interessati i consumatori in questo momento. Forse stanno anche cercando un nuovo veicolo, o un cambio di assicurazione. Forse la loro famiglia è cresciuta e stanno esplorando nuovi finanziamenti per la casa o opzioni di risparmio per l'istruzione. Oppure sono pronti ad avviare una piccola impresa e a migliorare le loro strategie di pensionamento e risparmio. In ognuna di queste situazioni, le informazioni sulle offerte di credito, la consulenza finanziaria personale o aziendale, così come le opzioni fiscali, di intermediazione o di assicurazione potrebbero essere interessanti.

Senza una comprensione misurabile delle attività e degli interessi online dei consumatori, è difficile progettare viaggi che siano personali e rilevanti.

Fortunatamente, i dati sul comportamento e gli interessi in tempo reale sono particolarmente attrezzati per sbloccare intuizioni misurabili sui consumatori basate sul comportamento di navigazione, che derivano da visualizzazioni di pagine, ricerche, clic e condivisioni. Queste attività sono indicatori del livello di coinvolgimento e degli interessi dei consumatori nel tempo. Vediamo come i dati comportamentali open web possono funzionare per il settore dei servizi finanziari.

Due casi d'uso di personalizzazione della finanza

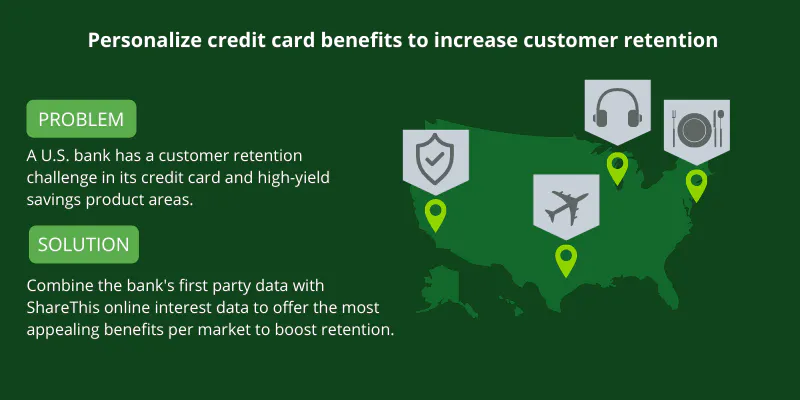

Una banca statunitense ha un problema di fidelizzazione dei clienti nelle aree delle carte di credito e dei prodotti di risparmio ad alto rendimento.

L'esplosione delle opzioni di credito facile ha preso un pedaggio, tagliando le entrate e creando insoddisfazione con i partner di credito. La banca vuole sfruttare l'ampia gamma di benefici e attività attraenti che i suoi prodotti di credito offrono, attraverso un mix di offerte introduttive via e-mail e testo.

La banca si occupa soprattutto di quattro mercati: New York, Austin, Chicago e Los Angeles. Può sfruttare i dati comportamentali online curati per capire quali codici postali in ciascuna delle regioni sovra-indicizzano le categorie di interesse relative ai loro prodotti e benefici, come le offerte di ristorazione, tecnologia di consumo, viaggi e assicurazioni. Questa intuizione può arrivare sotto forma di punteggi di interesse o intenzione. I dati comportamentali possono anche illuminare l'affinità del marchio, misurando l'interesse di un cliente per la banca stessa, per quegli stessi codici postali.

Con questi nuovi punti di dati, la banca può evidenziare o espandere i benefici più attraenti all'interno di quei mercati per aumentare la fidelizzazione, con offerte speciali date ai clienti che esprimono un impegno attuale e in tempo reale con la banca.

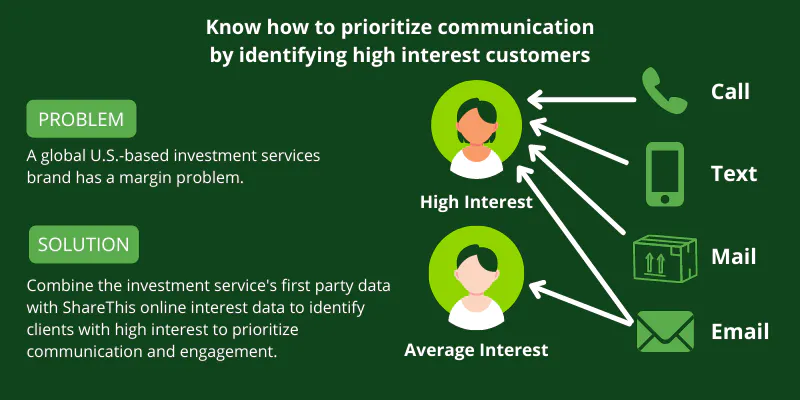

Un marchio globale di servizi d'investimento con sede negli Stati Uniti ha un problema di margine.

Le tariffe per i suoi servizi di consultazione sono nella fascia alta del settore, ma i risultati di questi servizi sono anche tra i migliori del settore. Questo è particolarmente vero per gli individui che li usano all'inizio, in particolare quando iniziano a perseguire la proprietà della casa. Il servizio di consultazione è un'offerta di firma e costosa che il marchio non è disposto a diluire riducendo il prezzo o semplificando il servizio.

Il marchio vuole assicurarsi che la sua clientela esistente sia consapevole dei vantaggi che possono ottenere investendo in questo servizio e sfruttando pienamente i servizi di intermediazione a loro disposizione. Il team di marketing ha creato un'offerta speciale per una prova personale gratuita online o di persona del loro servizio di consultazione, che include anche i servizi di intermediazione personale.

La società d'investimento può utilizzare i Category Interest Scores, basati sul comportamento dei consumatori in tempo reale, per arricchire il loro CRM e rivelare quali dei loro clienti esistenti si sono recentemente o frequentemente impegnati con argomenti riguardanti la proprietà della casa, la pianificazione finanziaria, gli investimenti e la preparazione alla pensione negli ultimi 60 giorni.

L'azienda può sfruttare i punteggi di interesse assegnati per dare priorità all'impegno e alla comunicazione con la clientela a seconda del livello di intenzione verso la consulenza finanziaria personale e l'investimento diretto. Coloro che esprimono livelli medi di intenzione potrebbero ricevere un'e-mail con l'offerta speciale, mentre quelli che esprimono i livelli più alti di intenzione potrebbero ricevere un'e-mail, SMS, posta diretta e una chiamata personale da un consulente o un concierge.

Aumentare la personalizzazione e la crescita con dati comportamentali e di interesse in tempo reale

Come molti altri settori intenti a riprendersi dalla pandemia di Covid, le aziende del settore finanziario stanno affrontando interruzioni da tutti i lati: concorrenti, diminuzione della fedeltà dei consumatori, modelli di acquisto che cambiano e aspettative più elevate sull'esperienza del cliente, vale a dire reattività, impegno alle loro condizioni e personalizzazione.

L'ironia è che i marchi hanno più dati a portata di mano che mai. Ma non hanno il tipo di dati che identifica il contesto attivabile nei comportamenti e negli interessi dei consumatori. Infatti, la ricerca ha dimostrato che in tutti i settori i marchi che investono nella personalizzazione e nella cura delle esperienze dei consumatori hanno maggiori probabilità di raggiungere o superare gli obiettivi di crescita, con tanto di 15% di aumento delle entrate attribuito alla sola personalizzazione. Senza dubbio, i dati sul comportamento e gli interessi sbloccano il contesto e le intuizioni attuabili, su scala, aiutando l'acquisizione, la conservazione e il valore della vita dei clienti.