Os Serviços Financeiros são um sector dinâmico, contribuindo 21,2 por cento para o produto interno bruto (PIB) dos EUA a partir do 3º trimestre de 2021. No entanto, a indústria enfrenta uma perturbação crescente por parte das empresas fintech bem financiadas em fase de arranque, e uma base de consumidores movida menos pela lealdade do que pela qualidade da relação com os seus fornecedores de serviços financeiros. A pressão é no sentido de capturar e reter clientes.

Valores Acrescentados pela Indústria: Serviços Financeiros Contribui 8,5% para o PIB dos EUA

Na verdade, de acordo com a McKinsey & Company A seguir, no Relatório Personalização 2021, enquanto que 71% dos consumidores esperam que as empresas proporcionem interacções personalizadas, 76% ficam frustrados quando tal não acontece. Mas há boas notícias. De acordo com o mesmo relatório, as empresas que primam por demonstrar a intimidade do cliente geram taxas de crescimento de receitas mais rápidas do que os seus pares. Além disso, as empresas que crescem mais rapidamente conduzem 40% mais das suas receitas provenientes da personalização do que as suas congéneres que crescem mais lentamente.

Claramente, ser capaz de discernir e combinar os interesses dos consumidores com as experiências da marca é uma mudança de jogo tanto para adquirir como para reter clientes. Mas para o conseguir, são necessários dados que possam iluminar o contexto e revelar insights específicos e accionáveis que ajudem os marqueteiros a identificar oportunidades de personalização e a converter compradores de montras em clientes.

Dados Comportamentais e de Interesse Identifica e pontua o Contexto do Consumidor em Tempo Real

Muitas vezes os marqueteiros confiam em pesquisas pontuais e pontuações NPS. Ou dados de interacções passadas, feedback e compras. Tudo isto é útil - mas apenas até um certo ponto. Porque está tudo no passado, é impossível saber em que é que os consumidores estão interessados neste momento. Talvez estejam também à procura de um novo veículo, ou de uma mudança de seguro. Talvez a sua família tenha crescido e esteja a explorar novas opções de financiamento doméstico ou de poupança para a educação. Ou estão prontos para iniciar um pequeno negócio e melhorar as suas estratégias de reforma e poupança. Em qualquer destas situações, a informação sobre ofertas de crédito, aconselhamento financeiro pessoal ou empresarial, bem como opções fiscais, de corretagem ou de seguros, seriam provavelmente de interesse.

Sem uma compreensão mensurável das actividades e interesses em linha dos consumidores, é difícil conceber viagens que sejam pessoais e relevantes.

Felizmente, os dados de comportamento e interesse em tempo real estão especialmente equipados para desbloquear percepções mensuráveis do consumidor baseadas no comportamento de navegação, com origem em visualizações de páginas, pesquisas, cliques e partilhas. Estas actividades são indicadores do nível de envolvimento e interesses dos consumidores ao longo do tempo. Vejamos como os dados comportamentais abertos na Internet podem funcionar para o sector dos Serviços Financeiros.

Dois casos de utilização de personalização financeira

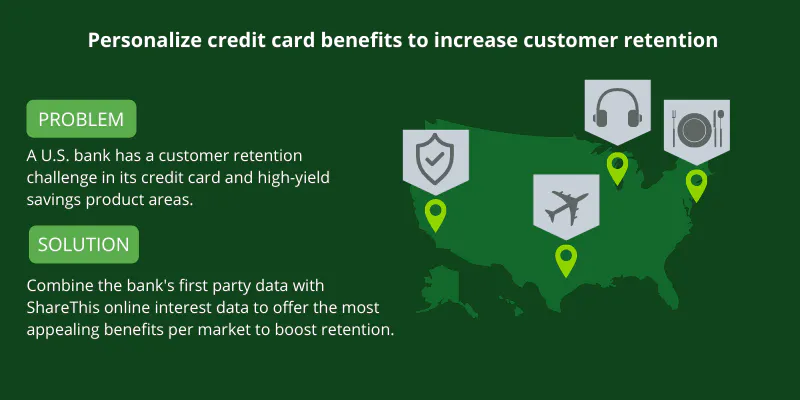

Um banco dos EUA tem um desafio de retenção de clientes nas suas áreas de cartão de crédito e produtos de poupança de alto rendimento.

A explosão das opções de crédito fácil tem tido um custo, cortando em receitas e criando insatisfação com os parceiros de crédito. O banco quer explorar a vasta gama de benefícios e actividades atractivas que os seus produtos de crédito oferecem, através de uma mistura de ofertas introdutórias por correio electrónico e texto.

O banco está mais preocupado com quatro mercados: Nova Iorque, Austin, Chicago e Los Angeles. Pode aproveitar os dados comportamentais em linha curados para compreender quais os códigos postais em cada uma das regiões sobre-indexados para categorias de interesse relacionadas com os seus produtos e benefícios, tais como ofertas em Jantares, Técnicas de Consumo, Viagens, e Seguros. Esta percepção pode vir sob a forma de pontuação de interesse ou intenção. Os dados comportamentais podem também iluminar a afinidade da marca, medindo o interesse de um cliente no próprio banco - para esses mesmos códigos postais.

Com estes novos pontos de dados, o banco pode destacar ou expandir os benefícios mais apelativos dentro desses mercados para aumentar a retenção, com ofertas especiais dadas aos clientes que estão a expressar um envolvimento actual e em tempo real com o banco.

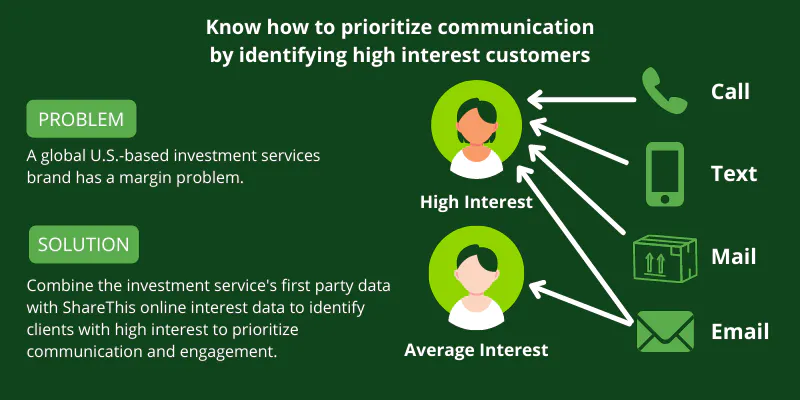

Uma marca global de serviços de investimento com sede nos EUA tem um problema de margem.

As taxas pelos seus serviços de consulta estão no topo da indústria, mas os resultados para estes serviços estão também entre os melhores do sector. Isto é especialmente verdade para os indivíduos que os utilizam precocemente, particularmente quando começam a perseguir a posse de casa própria. O serviço de consulta é uma oferta dispendiosa e de assinatura que a marca não está disposta a diluir, reduzindo o preço ou simplificando o serviço.

A marca quer assegurar que a sua clientela existente esteja consciente das vantagens que pode obter investindo neste serviço e alavancando totalmente os serviços de corretagem à sua disposição. A equipa de marketing criou uma oferta especial para um teste pessoal gratuito on-line ou presencial do seu serviço de consulta, que também inclui serviços de corretagem pessoal.

A empresa de investimento pode utilizar pontuações de interesse de categoria, baseadas no comportamento do consumidor em tempo real, para enriquecer o seu CRM e revelar quais dos seus clientes existentes se envolveram recentemente ou frequentemente com tópicos em torno da Propriedade Doméstica, Planeamento Financeiro, Investimento e Preparação para a Reforma durante os últimos 60 dias.

A empresa pode aproveitar os resultados de juros atribuídos para dar prioridade ao envolvimento e comunicação com a clientela, dependendo do nível de intenção em relação ao aconselhamento financeiro pessoal e ao investimento directo. Aqueles que expressam níveis médios de intenção poderiam receber um e-mail com a oferta especial, enquanto aqueles que expressam os níveis mais elevados de intenção poderiam receber um e-mail, SMS, correio directo, e uma chamada pessoal de um consultor ou concierge.

Aumentar a Personalização - e o Crescimento - com Dados Comportamentais e de Interesse em Tempo Real

Como muitos outros sectores que pretendem recuperar da pandemia de Covid, as empresas do Sector Financeiro enfrentam perturbações de todos os lados: concorrentes, diminuição da lealdade dos consumidores, alteração dos padrões de compra, e maiores expectativas de experiência do cliente - capacidade de resposta, envolvimento nos seus termos, e personalização.

A ironia é que as marcas têm mais dados na ponta dos dedos do que nunca. Mas não têm o tipo de dados que identifiquem o contexto accionável nos comportamentos e interesses dos consumidores. E esse é o ingrediente necessário para os níveis de personalização de campanhas e viagens que induzem o crescimento. De facto, a investigação tem mostrado que em todos os sectores as marcas que investem na personalização e na cura das experiências dos consumidores têm mais probabilidades de atingir ou exceder os objectivos de crescimento, com tanto 15 por cento de aumento de receitas atribuído apenas à personalização. Sem dúvida, os dados de comportamento e de interesse desbloqueiam o contexto e as percepções acionáveis, em escala, ajudando na aquisição, retenção e valor de vida útil do cliente.